- 神通科技高负债下大手笔分红 实控人夫妇拿走近两亿

- 2020年02月26日来源:中国经济网

提要:近日,神通科技集团股份有限公司(下称“神通科技”)更新了招股书,距上市更进一步。

近日,神通科技集团股份有限公司(下称“神通科技”)更新了招股书,距上市更进一步。

招股书显示,神通科技的资产负债率高于同行,偿债能力不及同行,有息负债较高,利息费用也逐年增长,但公司曾在一个月内有两次高现金分红,共分现金2.5亿元,实控人拿走近两亿。同时,受下游汽车行业下行及费用增加等影响,2018年和2019年上半年,公司的净利润都出现下降趋势。

资产负债率高于同行 偿债能力不及同行

招股书显示,神通科技的主营业务是汽车非金属部件及模具的研发、生产和销售,主要产品包括汽车动力系统部件、饰件系统部件和模具类产品等。同行上市公司有新泉股份、亚普股份、钧达股份、常熟汽饰、京威股份、双林股份、宁波华翔、模塑科技和世纪华通。

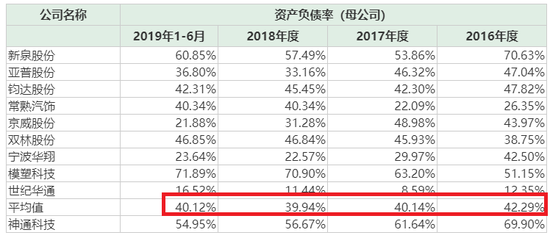

值得关注的是,神通科技的资产负债率高于同行。2016-2018年,2019年上半年,公司的资产负债率分别为69.90% 、61.64%、56.67%和54.95%,而同行同期的平均值分别为42.29%、40.14%、 39.94%和 40.12%。招股书显示,神通科技的资产负债率除低于新泉股份和模塑科技外,皆高于其他6家同行上市公司。

来源:神通科技招股书

而神通科技的短期偿债能力也不容乐观。2016-2018年,2019年上半年,公司的流动比例分别为0.94次、1次、0.97次和1.02次,低于同行同期的平均值1.46次、1.25次、1.43次和1.24次;公司的速动比率分别为0.63次、0.69次、0.67次和0.7次,低于同行同期的平均值 1.06次、0.91次、1.1次和0.93次。

神通科技称,公司资产负债率高于同行、偿债能力弱于同行的原因是公司发展主要靠内部积累和银行贷款,融资渠道比较单一,随着业务规模的快速增长,公司主要通过银行负债融资方式筹措资金。

主要通过银行负债融资的方式会增加公司有息负债。2016-2018年,2019年上半年,神通科技短期借款、一年内到期的非流动负债、长期借款合计为3.3亿元、2.08亿元、3.65亿元和3.36亿元,分别占当期总负债的30.64%、18.49%、32.04%和34.32%;产生的利息费用分别为1501.89万元、1619.26万元 、1652.37万元和 902.19万元,2016-2018年逐年增长。

尽管神通科技资产负债率高于同行,偿债能力弱于同行,利息费用也在逐年增长,可公司现金分红却是大手笔,这无形又增加了公司现金压力。

一个月内现金分红2.5亿元 实控人拿走近两亿

招股书显示,2017年12月15日,公司同意同意以现金形式分配股利9,932.42万元(含税);2018年1月5日,同意以现金形式分配股利15,202.22万元(含税),1个月内合计现金分红2.51亿元。

上文提到,公司负债较高,利息费用也在增长,那为何还要大举分红?这或与公司的分红政策有关。

关于神通科技现金分红比例,招股书显示是这样描述的:公司发展阶段属成熟期且无重大资金支出安排的,进行利润分配时,现金分红在本次利润分配中所占比例最低应达到80%;公司发展阶段属成熟期且有重大资金支出安排的,进行利润分配时,现金分红在本次利润分配中所占比例最低应达到40%;公司发展阶段属成长期且有重大资金支出安排的,进行利润分配时,现金分红在本次利润分配中所占比例最低应达到20%。

来源:神通科技招股书

不过,招股书中没有详细披露成长期和成熟期的区分标准,对重大资金支出有这样的表述:重大现金支出是指公司未来12个月内拟对外投资、收购资产或购买设备累计支出达到或超过公司最近一期经审计净资产的50%,且超过5000万元,或将达到或超过公司最近一期经审计总资产的30%。从以上规定可推出,神通科技在未来12个月内如无重大资金支出安排,就有可能进行80%比例的现金分红。

而大手笔现金分红的最大受益者无疑是大股东。招股书显示,方立锋、陈小燕夫妇合计持有公司 76.00%的股权,2.51亿的现金分红二人可分得约1.91亿元,接近两亿元。

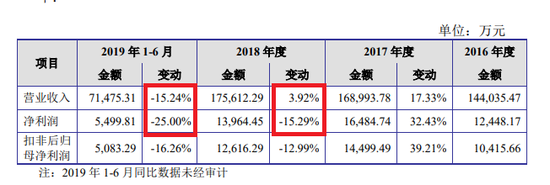

净利润连续下降

招股书显示,2016-2018年、2019年上半年,神通科技分别实现营业收入14.40亿元、16.9亿元、 17.56亿元和7.15 亿元,分别实现净利润1.24亿元、1.65亿元、 1.40亿元和0.55 亿元,分别实现扣非归母净利润1.04 亿元、1.45 亿元、1.26亿元和 0.51亿元。

来源:神通科技招股书

2018年,神通科技营收同比增长3.92%,但净利润同比下降15.29%,增收不增利。2019年上半年,公司的营收和净利润“双降”,同比分别下降了15.24%和25%。最近一年一期,公司的净利润连续下降。

神通科技称,2018年净利润下滑是因为,增加了薪酬水平较高的中高层管理人员数量,引致管理人员薪酬较上同期增加 1428.19万元;因承接的新项目和研发人员大幅增加,引致研发费用较上年同期增加 1392.40 万元。2019年上半年营收净利润都下降的原因是受下游汽车行业持续下滑影响。

此次IPO,神通科技拟募资7亿元,用于汽车内外饰件扩产项目、汽车动力产品扩产项目、汽车高光外饰件扩产项目 汽车智能产品生产建设项目、研发中心建设项目及补充流动资金。其中,前四个扩产项目的投资额占到了投资总额的7成左右。在下游行业下行,公司营收和净利润都有下滑的迹象下,巨额募资扩产会有一定的产能消化风险。

版权及免责声明:

1. 任何单位或个人认为南方企业新闻网的内容可能涉嫌侵犯其合法权益,应及时向南方企业新闻网书面反馈,并提供相关证明材料和理由,本网站在收到上述文件并审核后,会采取相应处理措施。

2. 南方企业新闻网对于任何包含、经由链接、下载或其它途径所获得的有关本网站的任何内容、信息或广告,不声明或保证其正确性或可靠性。用户自行承担使用本网站的风险。

3. 如因版权和其它问题需要同本网联系的,请在文章刊发后30日内进行。联系电话:01083834755 邮箱:news@senn.com.cn