- 领地控股赴港IPO:净利润率连续下滑 一半借款来自信托

- 2020年04月17日来源:中新经纬 作者:薛宇飞

提要:领地控股拥有的90个项目中,超过6成都集中在四川省,且多数都位于三四线城市。近三年,其净利润率连续下滑,短期偿债压力较大,手上现金已经不足以覆盖一年内到期的债务。而在所有借款中,信托融资占据一半,“蚕食”着领地控股的利润空间。

近日,四川房企领地控股集团有限公司(以下简称“领地控股”)在港交所发布了招股书,正式开启上市征途。经过20年的发展,挺进了中国房企销售榜百强之列的领地控股,仍保留着明显的家族色彩,刘氏家族多位成员在公司担任要职。

领地控股拥有的90个项目中,超过6成都集中在四川省,且多数都位于三四线城市。近三年,其净利润率连续下滑,短期偿债压力较大,手上现金已经不足以覆盖一年内到期的债务。而在所有借款中,信托融资占据一半,“蚕食”着领地控股的利润空间。

家族色彩浓厚 二代开始掌权

1999年4月,眉山地区宝马房地产开发有限公司(后更名为“领地集团股份有限公司”)注册成立,初始注册资本为560万元人民币,刘玉奇、刘山、刘玉辉三兄弟及邓仲祥(独立第三方)分别持有领地35.71%、21.43%、21.43%及21.43%的股权。

2006年,领地控股将总部从乐山市迁至成都,于同年开始在全国扩展业务。经过20年发展,公司业务布及成渝经济带、四川省、华中、京津冀地区及粤港澳大湾区的20个多城市。

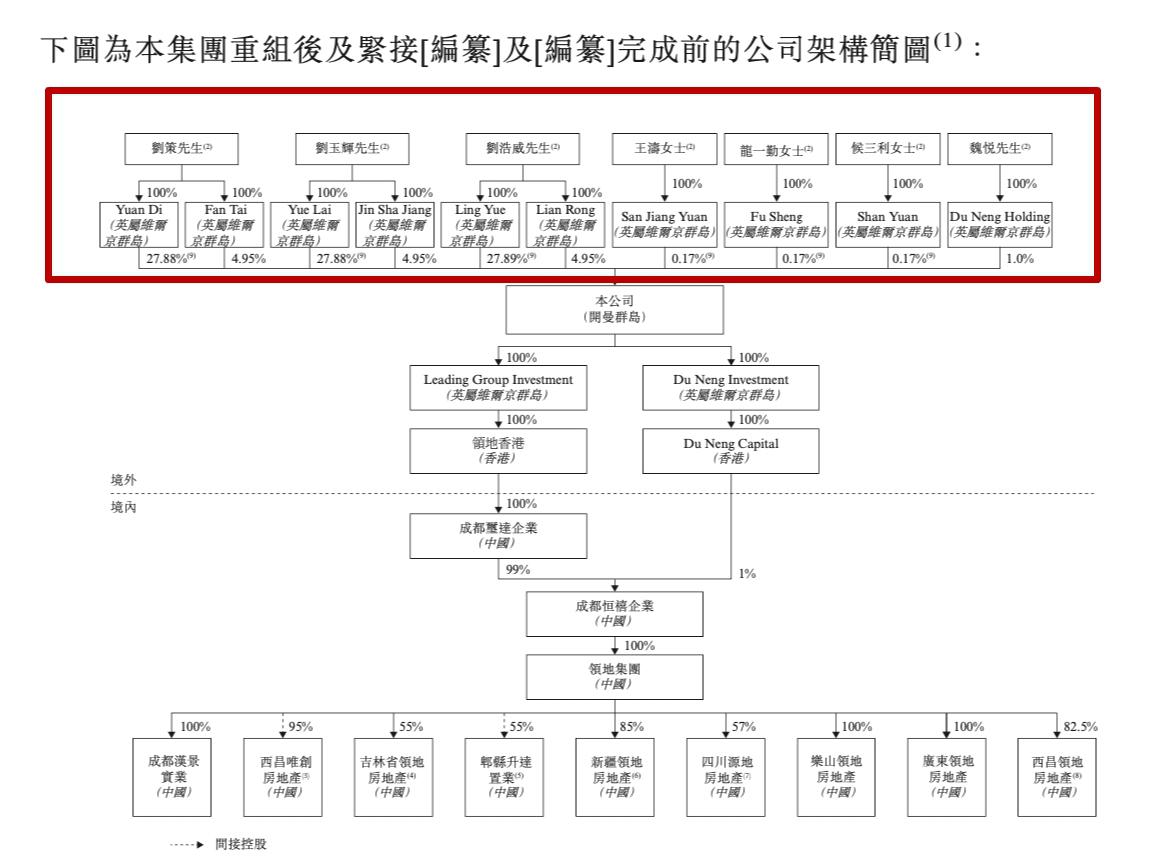

领地控股重组后公司架构简图 来源:领地控股招股书

同时,经过一系列重组,以刘玉辉为核心的多位刘氏家族成员,成为了领地控股的股东。领地控股最新的股东架构中,刘玉辉、刘策、刘浩威、龙一勤、王涛、侯三利、魏悦分别持股32.83%、32.83%、32.84%、0.17%、0.17%、0.17%和1%,其中,龙一勤是刘玉辉的配偶,29岁的刘策、27岁的刘浩威是刘家的第二代,分别为刘玉奇与侯三利、刘山与王涛的儿子。

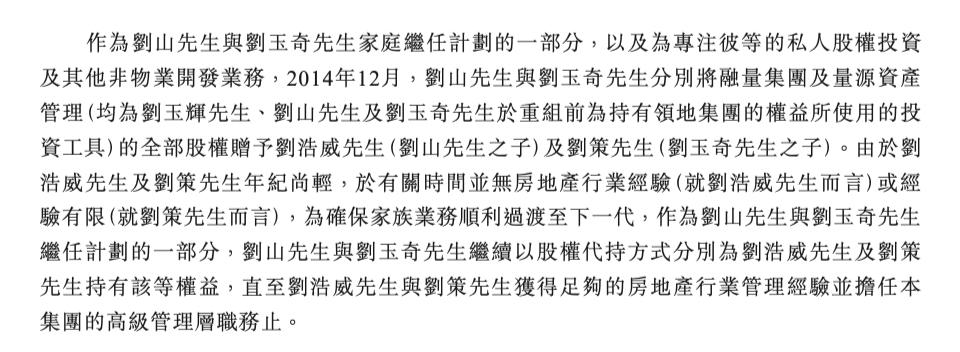

刘玉奇、刘山的家庭继任计划来源:领地控股招股书

2014年12月,刘玉奇、刘山就开始了家庭继任计划,将所持全部股权分别赠予各自的儿子。但考虑到两人年纪尚轻、无房地产行业经验或经验有限,仍由刘玉奇、刘山继续行使股权代持,直至刘策、刘浩威被扶上高级管理层的位置。

股东中唯一的局外人魏悦,则与刘玉辉及其妻子龙一勤相识,招股书称,凭借魏悦在房地产投资的背景及经验,董事认为他可就公司的发展扩张计划提供行业相关见解及战略建议。

在领地控股的董事会和管理层中,有不少刘家成员和亲属。公司董事会有4名执行董事和3名非执行董事,刘玉辉担任执行董事、董事长兼首席执行官,也是公司的最终控股股东;另一名执行董事侯小萍,是刘策的姨妈,负责公司项目融资及集资。5名高管中,除了刘玉辉是首席执行官,刘策、刘浩威都在2019年1月1日升任公司副总裁。

刘家的其他亲属也在业务上与领地控股有诸多交集。招股书披露,眉山明典公司由刘玉辉的侄子刘檬恺持有99%的股权,巴州宏典由刘玉辉的妹夫刘跃林全资拥有,眉山华典由刘玉辉的堂妹刘玉惠持有99%的股权。2017年-2019年,领地控股就采购及安装服务向上述三家公司支付总金额约为400万元、310万元及4200万元。

中国城市房地产研究院院长谢逸枫认为,很多企业在起步初期,家族色彩都比较明显,但长期以往,容易让企业决策过于单一,职业经理人也容易受到掣肘。随着规模的扩大,一些企业会选择让一些家族成员逐渐退出,让有丰富经验的职业经理人负责具体的经营管理。

超6成项目集中四川 净利率走低

2019年4月,在领地集团20周年品牌发布会上,领地集团称,将全力以赴完成重点省份70余个核心城市进驻,力保100个以上优质项目覆盖的阶段性战略目标,最终在2020-2021年实现千亿战略的新跨越。

但根据克而瑞研究中心的数据,2019年,领地集团分别实现全口径销售额、操盘金额247.3亿元、237.4亿元,排在中国房企第96位、第87位,这距离千亿的目标差距不小。

招股书披露,截至2020年2月29日,领地控股已经布局全国20多个城市,拥有90个处于不同开发阶段的项目,总土地储备约为1331.45万平方米,包括未售可销售建筑面积以及已售但未付建筑面积41.24万平方米、开发中物业总规划建筑面积734.43万平方米以及未来开发物业约为555.78万平方米。

领地控股项目布局 来源:领地控股招股书

不过,分析发现,从进驻的城市和土储分布看,领地控股大部分项目都在四川省内和其他省份中的三四线城市。截至2月底,领地控股90个项目中,有57个位于四川省,占比超6成。从城市等级看,领地控股除了进驻了一座一线城市深圳,成都、重庆、长春、乌鲁木齐四座二线城市外,其他城市都是三线、四线或者等级更低的城市。深圳、成都、重庆、长春、乌鲁木齐五座城市共有18个项目,仅占总土地储备面积的15%。

招股书提示,公司一直专注四川省,导致易受到该地区房地产市场不利变化的影响,而且未必能在长期经营的领域保持竞争力,也未必能通过在目前并无业务的省市承接物业开发项目扩大业务版图。

从业绩上看,近三年,领地控股的的收益并非持续向上。招股书显示,2017年-2019年,领地控股分别实现收益约53.39亿元、45.14亿元、75.68亿元,利润净额分别约为6.49亿元、5.18亿元、6.72亿元。对此,领地控股解释称,这主要是由于相关期间已交付总建筑面积波动导致物业销售收益不稳所致。

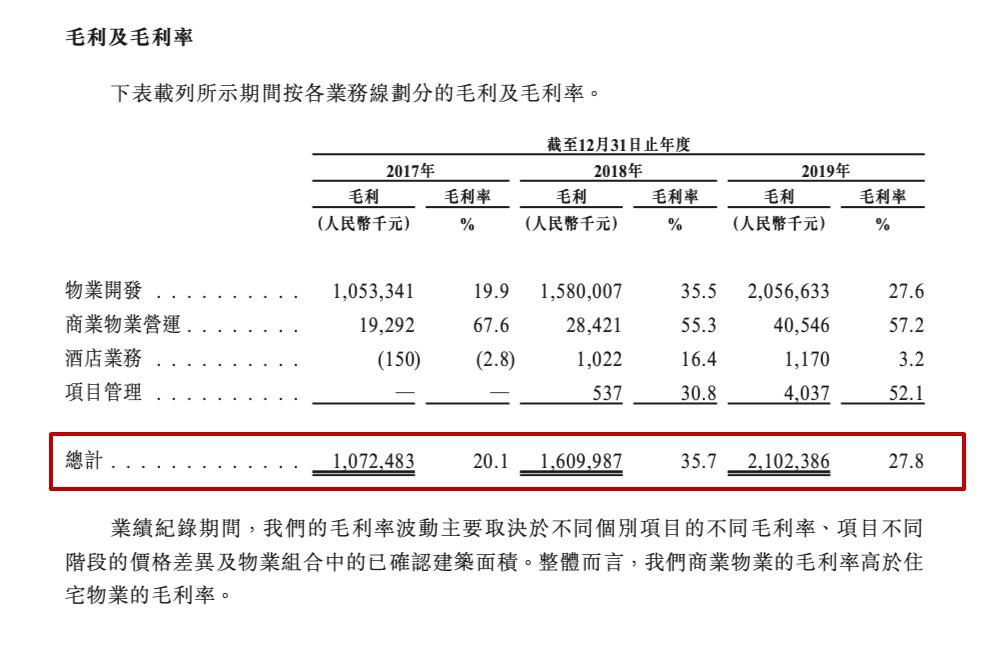

领地控股近三年的毛利率水平 来源:领地控股招股书

这样的波动,在毛利率上也有所表现。2017年-2019年,领地控股的毛利率分别为20.1%、35.7%及27.8%。招股书认为,这是由于个别不同的项目毛利不同,且项目销售尾声阶段所剩物业位置吸引力不足而价格较低。

至于2019年的毛利率较上年下滑7.9个百分点,招股书称,占2019年所确认建筑面积最大部分的西昌领地兰台府于当年录得毛利率17.9%,该项目相关地块土地收购成本偏高,且项目物业设定了较低价格。占2019年所确认建筑面积最大部分的成都锦巷兰台于当年录得毛利率26.1%,较2018年的毛利率43.4%有所下降,这主要是由于当年所确认建筑面积主要为公寓。

领地控股的净利润率则连续三年下滑,2017年-2019年的净利润率分别为12.2%、11.5%及8.9%。据克而瑞研究中心对172家A股、H股上市房企数据的分析,2019年上半年,172家上市房企的加权平均净利率和净利率中位数分别为14.0%、12.2%。对比看,领地控股的净利率已经低于行业平均。

借款3年增长3倍多 短债占比较大

招股书显示,领地控股2017年净资产负债比率为60%,处于行业较低位置,但之后两年迅速抬升,2018年、2019年分别达到110%、140%。

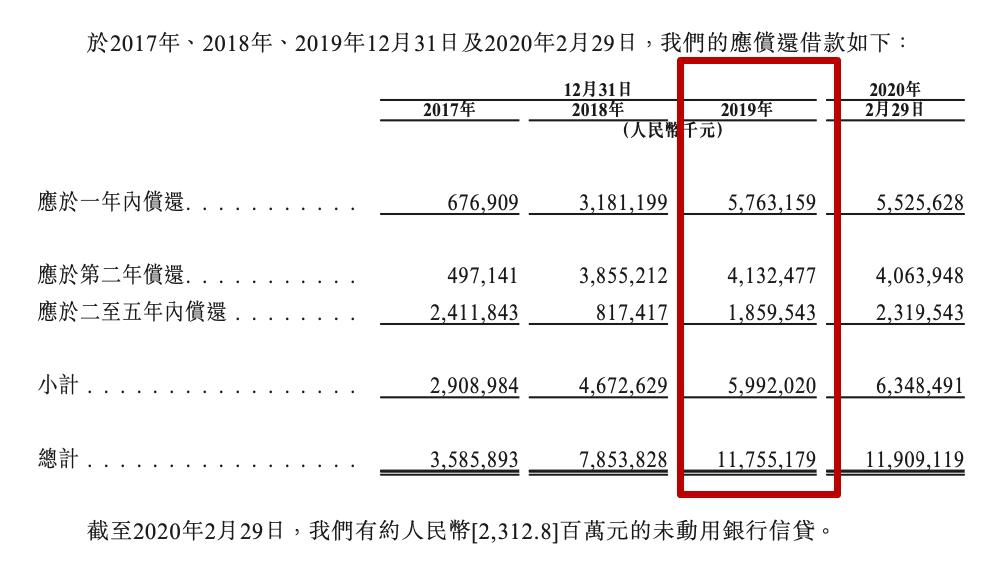

领地控股解释称,净资产负债比率的增长与银行及其他借款的增长大致相符,主要是为应对业务扩张所致的融资需求。2017年-2019年,公司未偿还银行及其他借款(包括信托及其他融资)总额分别约为35.86亿元、78.54亿元及117.55亿元,三年时间增长了3倍还多。

领地控股的融资成本也不断抬升,2017年-2019年,公司未偿还银行及其他借款的加权平均实际利率分别为6.4%、8.8%及9.9%。招股书称:“融资成本增加将对我们的盈利能力及经营业绩有不利影响,而可获得的融资则影响我们开展项目开发活动的能力,对我们的经营业绩有不利影响。”

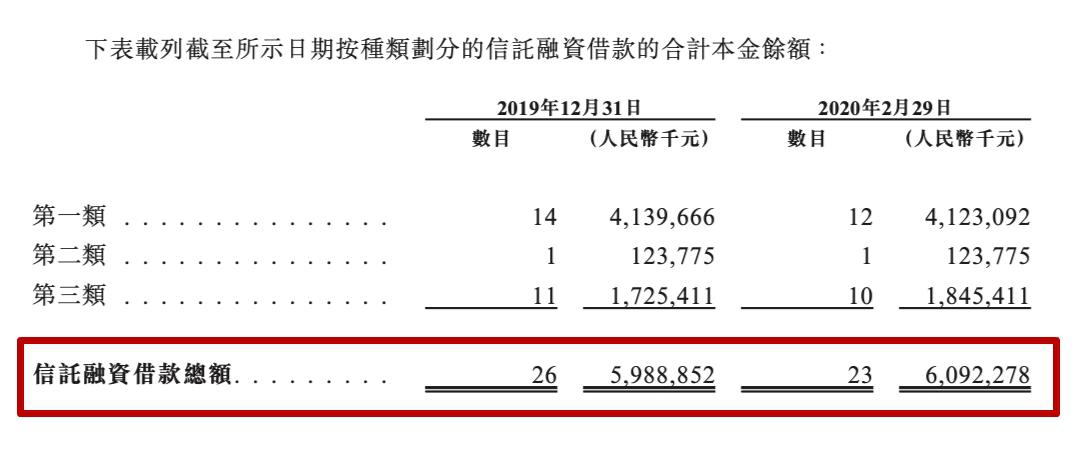

领地控股信托借款余额 来源:领地控股招股书

中新经纬客户端查询发现,截至2019年12月31日,领地控股共有26笔信托融资借款,借款本金余额约59.89亿元,占到当年借款总额117.55亿元的约50.95%。信托融资虽然在资金获取和还款方面较灵活,但利率高于银行借款,领地控股这26笔信托融资借款中,只有4笔信托的票面利率低于10%,其他多数都位于12%-14%之间,

谢逸枫对中新经纬客户端称,领地控股一半的借款依靠信托,比例明显偏高,过高的成本支出,会蚕食企业的盈利空间,也容易产生经营风险。数据显示,领地控股银行及其他借款利息由2018年的6.69亿元,增长至2019年的14.45亿元,增加1倍多。

领地控股应偿还债务 来源:领地控股招股书

另外,截至2019年12月31日,公司一年内应偿还借款为57.63亿元,占借款总额117.55亿元的约49.03%,短期债务占比较大,而其当期现金及银行结余为31.78亿元,已经不能覆盖一年内到期的债务。30多亿元的现金及银行结余中,还包括了受限制现金与已抵押存款,刨除这两项,其现金及现金等价物只有约13.82亿元。

领地控股经营活动现金流已经连续三年为负,表明经营活动获得的现金收入持续低于支出规模。招股书称:“我们或会因经营现金流量为负,而需要获得足够的额外融资,以满足融资需求、支持营运及公司扩张。如无法产生充足经营现金流量,或无法获得充足外部资金拨付经营所需,公司流动性及财务状况可能受到重大不利影响。”

版权及免责声明:

1. 任何单位或个人认为南方企业新闻网的内容可能涉嫌侵犯其合法权益,应及时向南方企业新闻网书面反馈,并提供相关证明材料和理由,本网站在收到上述文件并审核后,会采取相应处理措施。

2. 南方企业新闻网对于任何包含、经由链接、下载或其它途径所获得的有关本网站的任何内容、信息或广告,不声明或保证其正确性或可靠性。用户自行承担使用本网站的风险。

3. 如因版权和其它问题需要同本网联系的,请在文章刊发后30日内进行。联系电话:01083834755 邮箱:news@senn.com.cn