- 又有“A拆A”折戟 年内9股难圆分拆梦

- 2023年11月20日来源:证券日报

提要:近年来A股掀起一阵分拆上市热,不过并非所有公司都能如愿以偿。近期,方大集团披露公告称,公司决定终止控股子公司方大智源科技股份有限公司分拆至创业板上市。

近年来A股掀起一阵分拆上市热,不过并非所有公司都能如愿以偿。近期,方大集团披露公告称,公司决定终止控股子公司方大智源科技股份有限公司(以下简称“方大智源”)分拆至创业板上市。经记者不完全统计,今年以来,已先后有中天科技、火炬电子、奥佳华、丽珠集团、新钢股份等9股披露了终止子公司分拆上市的消息,其中奥佳华、中国长城、齐翔腾达、新钢股份4股已不满足分拆上市条件,公司分拆事项系“被动”终止。

方大集团终止子公司分拆上市

筹划逾两年时间,方大集团分拆控股子公司上市事项最终还是黄了。

近期,方大集团披露了终止控股子公司分拆上市公告,称基于目前市场环境等因素考虑,为统筹安排方大智源资本运作规划,经与相关各方充分沟通及审慎论证后,公司拟终止方大智源分拆至创业板上市并撤回相关上市申请文件。

值得一提的是,方大集团分拆子公司上市筹划时间较长,最初在2021年5月,公司审议通过了《关于授权公司经营层启动分拆控股子公司境内上市筹划工作的议案》,之后在2022年8月披露了分拆上市预案。

股权关系显示,方大集团实际控制人熊建明及其控制的邦林科技、盛久投资合计持有上市公司21.7%的股份,熊建明通过方大投资、方大建科等合计控制方大智源83.35%的股份,也系方大智源的实际控制人。

据了解,方大集团的主要业务包括智慧幕墙系统及材料、轨道交通屏蔽门设备、新能源和房地产四大产业,而方大智源的主营业务为轨道交通屏蔽门设备,其业务领域、运营方式与方大集团其他业务板块保持较高的独立性。筹划控股子公司方大智源分拆上市时,方大集团表示,本次分拆有利于公司突出主业、增强独立性。

然而,熊建明的分拆计划未能如愿,方大智源独立上市告败。针对相关问题,记者致电方大集团方面进行采访,不过电话未有人接听。

“A拆A”折戟频现

经记者梳理,年内已有9股“A拆A”终止。

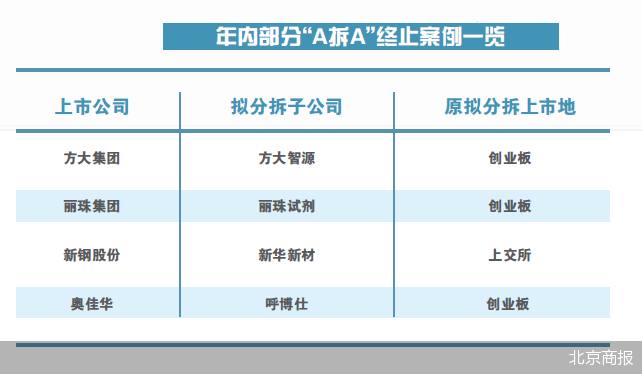

除了方大集团之外,今年以来还有中天科技、中国长城、火炬电子、齐翔腾达、奥佳华、水晶光电、丽珠集团、新钢股份8股披露过终止控股子公司分拆上市的公告。

以日期来看,11月还有丽珠集团“A拆A”折戟。11月11日,丽珠集团披露公告称,公司决定终止控股子公司丽珠试剂分拆至创业板上市事项,终止分拆上市后,丽珠试剂拟申请在新三板挂牌,未来根据资本市场环境及战略发展需要,择机寻求在北交所上市。

据了解,丽珠集团拟分拆丽珠试剂至创业板上市筹划已久,公司早在2020年10月就审议通过了相关议案,如今时隔三年时间,该事项最终未能成行。

剩余个股的“A拆A”终止事项则分别在3、4、7、8、10月,其中3月有中天科技,4月有齐翔腾达、中国长城,7月有奥佳华、火炬电子,8月有水晶光电,10月有新钢股份。10月28日,新钢股份披露称,公司决定终止所属子公司新华金属制品有限责任公司(现名江西新华新材料科技股份有限公司,以下简称“新华新材”)分拆上市。

经梳理,终止“A拆A”案例中原计划分拆子公司上创业板数量较多。投融资专家许小恒对记者表示,这与创业板准入门槛、市场制度包容性较强等因素有关。

4股已不符合分拆标准

从9股终止分拆原因来看,4股已不符合分拆标准,公司分拆事项系“被动”终止。

经记者梳理,奥佳华、中国长城、齐翔腾达、新钢股份已明确表示公司不符合分拆上市条件。根据《上市公司分拆规则》,上市公司股票境内上市需要满三年,最近三个会计年度连续盈利,并且最近三个会计年度扣除按权益享有的拟分拆所属子公司的净利润后,归属于上市公司股东的净利润累计不低于6亿元(净利润以扣除非经常性损益前后孰低值计算)。

据了解,奥佳华原计划分拆所属子公司呼博仕至创业板上市,不过,公司表示,暂不满足最近三年累计净利润不低于6亿元的分拆上市条件,公司决定终止筹划本次分拆上市事项。

以最新年度业绩来看,奥佳华2022年实现归属净利润约为1.02亿元,同比大降77.74%。

中国长城则表示,因当期市场环境发生较大变化,公司业绩暂无法满足分拆上市条件。

除了业绩指标需达标,《上市公司分拆规则》还有多个方面需要满足要求。其中,齐翔腾达表示,因在筹划齐鲁科力分拆上市期间公司控股股东筹划股权转让,公司控股股东和实际控人发生重大变化,导致公司不符合分拆控股子公司上市的条件。

新钢股份则表示,拟分拆子公司主要业务或资产是上市公司首次公开发行股票并上市时的主要业务和资产的,不得分拆。因公司拟分拆资产新华新材属于公司首次公开发行股票并上市时的主要业务和资产,为统筹安排新华新材业务发展和资本运作规划,公司拟终止筹划新华新材分拆上交所上市事项。

中国国际科技促进会科技产业投资分会副会长兼战略投资智库执行主任布娜新对记者表示,上市公司分拆有利于公司理顺业务架构、拓宽融资渠道、获得合理估值,在条件允许的情况下,分拆对于上市公司吸引力较大,不排除相关企业满足条件后继续申报的可能。

版权及免责声明:

1. 任何单位或个人认为南方企业新闻网的内容可能涉嫌侵犯其合法权益,应及时向南方企业新闻网书面反馈,并提供相关证明材料和理由,本网站在收到上述文件并审核后,会采取相应处理措施。

2. 南方企业新闻网对于任何包含、经由链接、下载或其它途径所获得的有关本网站的任何内容、信息或广告,不声明或保证其正确性或可靠性。用户自行承担使用本网站的风险。

3. 如因版权和其它问题需要同本网联系的,请在文章刊发后30日内进行。联系电话:01083834755 邮箱:news@senn.com.cn