- 2023年新能源汽车充电模块产品的市场现状和发展分析

- 2023年03月22日来源:北国网

提要:随着新能源汽车销量和保有量的快速增长,同时叠加技术进步和政策不断加持下,带动充电桩市场强劲需求。中信证券预计,充电桩总量将快速增长,大功率、高电压带动价值量提升,给充电桩、充电模块等产业链企业带来结构性发展机遇。

随着新能源汽车销量和保有量的快速增长,同时叠加技术进步和政策不断加持下,带动充电桩市场强劲需求。中信证券预计,充电桩总量将快速增长,大功率、高电压带动价值量提升,给充电桩、充电模块等产业链企业带来结构性发展机遇。

其实,充电桩市场的增量价值主要体现在大功率直流充电桩的增加值,这是由直流充电桩的单价费用在充电桩市场总量中的比重所决定。而直流充电桩的价值构成又主要由充电模块的价格决定,充电模块作为直流充电桩的核心器件,成本占比在45-50%左右,是整个充电基础设施建设的主要成本和关键技术。

新能源汽车和充电基础设施的发展

2022年中国新能源汽车销量为688.7万辆,充电基础设施增量为259.3万台,充电基础设施与新能源汽车对比情况,桩车增量比为1:2.7 ,充电基础设施建设基本能够满足新能源汽车的快速发展。中汽协预测2023年新能源汽车增量为900万辆;充电基础设施增量为437.5万台,其中公共直流桩增加41万台,桩车比进一步缩小,能更好的改善绿色出行的便利性。

充电桩的发展和新能源汽车的发展密不可分。车桩新媒体认为,未来三年新能源车与充电桩的协同发展主要体现在三大方面的相互促进作用:

第一,2022年8月,交通部等四部门联手为新能源车城际、省际出行续航。《加快推进公路沿线充电基础设施建设行动方案》提出,每个服务区建设的充电基础设施或预留建设安装条件的车位原则上不低于小型客车停车位的10%。此后,北京,广东、浙江、河南、辽宁、山西、湖南、四川等多地发布《推进公路沿线充电基础设施建设行动实施方案》,力争在今年年底或2025年前实现充电桩在高速及公路沿线,和乡镇的全面覆盖。

交通部数据显示,截止2022年10月底,国内已经有3974个高速路高速服务区完工充电桩16721个,较《行动方案》下发前各自提高28%和25%。但通过数据粗略计算,在已建成充电站的高速服务区中,平均每个服务区只拥有约为4个充电桩,与新能源汽车保有量相比呈现出发展滞后、数量和覆盖面不足的现象;而且目前全国仍有2700余个高速服务区尚未建成充电设施。

第二,今年2月,工信部等八部门组织开展公共领域车辆全面电动化先行区试点工作,提出将在36个区域进行推广,数量合计为204万辆。工作通知同时指出,新增公共充电桩(标准桩)与公共领域新能源汽车推广数量(标准车)比例力争达到1:1,而且对 180kW 以上的充电桩的折算进行 1.1 倍系数调整,政策明显有利于公共领域直流充电桩建设向大功率的方向发展。

全国来看,公共领域车辆包括公务用车、城市公交、出租、环卫、邮政快递、城市物流配送、机场等领域用车。据初步统计,全国的公务用车至少在200万辆以上;截至2021年底,全国拥有城市公交车70.94万辆,拥有城市轨道交通配属车辆5.73万辆,拥有巡游出租汽车139.13万辆;预计2025年城配新能源物流车保有量为844.2万辆。庞大的公共领域汽车数量也是巨大的充电桩建设市场需求空间,在公共车辆电动化目标的拉动下,中信证券测算未来三年公共充电桩市场规模有望达487 亿元。

第三,两会召开期间,总理报告指出确保汽车等大宗消费的增长,商务部部长王文涛表示,今年积极出台新政策措施,比如指导地方开展新能源汽车下乡活动,加快建设和优化充电等使用环境,支持新能源汽车的消费。

据统计,目前全国有地级市293座、地级区333个、县级区2844个、市辖区973个、县级市388座、县城1312个、自治县117个。其中,乡镇一级的行政单位更是多达41636个。如果一个乡镇一个公共充电站,每个充电站10个充电桩,未来三年可望带动数十万充电桩的增加和数百万级充电模块的增量市场。

充电模块的市场现状和预测

充电模块又称功率模块,对电子电路的拓扑结构有极高的技术要求,决定了充电桩的性能和效率,是充电桩行业具有较高技术门槛的核心产品。因产品具备较深的技术壁垒,目前其核心技术只掌握在少数行业企业手中,可替代性弱,业态环境相对较好。

经历多年的价格战,充电模块成本不断下降,根据车桩新媒体以往统计,2022年直流充电桩充电模块价格约0.13元/W,较2015年已下降约85%。经过激烈的竞争,充电模块供应企业从2015年的30多家,下降至十家左右,实际淘汰率高达75%以上。

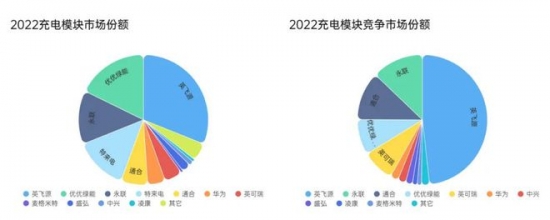

在充电桩行业掌握模块技术的始终是少数企业,我们把这些企业分为两种类型,一种是自产自用的内需型,一种是为充电桩设备企业提供充电模块的供应型。无论是内需型、还是供应型,自2019年以来已经基本固化,其代表企业有:英飞源、优优绿能、永联、特来电、通合、英可瑞等,不同的是各家市场占比有进有退,但作为行业龙头企业-英飞源市场占有率(2022年模块市场占比34%)一直处于魁首地位,不曾动摇。

就2022年来看,因为芯片危机,充电模块企业出货量和产能受限,上半年充电模块价格出现些微反弹,同时也为新参与者提供了机会,这一年有星源博锐、欧陆通等新的厂商进入充电模块供应市场,但整体上未能改变自2019年以来形成的充电模块供应商市场格局。

2022年在包含内需型和供应型的全部充电模块市场,市占率前五的企业是:英飞源、优优绿能、永联、特来电、通合(如图一);以供应型为主的充电模块竞争市场(所谓竞争市场是指市场充电模块总数量减去企业自用和企业股东采购量,所得的市场竞争性需求值),市占率前五的企业是:英飞源、永联、通合、优优、英可瑞。无论是整体模块市场还是竞争性市场,市占率前五的企业已占据市场绝大部分份额,产业集中度高,竞争格局日趋明朗。

图一:2022年充电模块市场企业份额分布(车桩新媒体)

另一方面,充电桩技术不断迭代,朝向大功率方向发展。据统计,截至2022年 10 月,国家电网先后招标两批共计 5404 台充电桩, 从功率结构上看,60%以上为 160kW 以上等级,240kW等级达到 5%。国家电网作为主要的充电桩运营商之一,对未来行业发展具有指标意义。

快充趋势亦有迹可循。2016 年新增公共直流充电桩平均功率为 62.9kW,而2020年新增公共直流充电桩平均功率为 131.9kW;《2022中国电动汽车用户充电行为白皮书》显示,72%用户更偏爱120kw及以上大功率充电桩。我们认为目前市场上对快速充电的需求愈发显现,未来160kw 充电桩或将成直流充电桩增量的主流,而 240kW 甚至更高功率充电桩占比也或将有所提升。

随着电动汽车的加速渗透以及超级快充时代的来临,充电设施的运营将引来盈利的风口,对于运营方来说最为关注的是充电设备的可靠性和效率。当前主流的充电模块以风冷20kW、30kW为主,通过强制风冷来散热,稳定性受环境影响较大。风冷模块一般2~5年的质保期,在整个场站的运营期(8~10年)需更换充电设备,所以充电模块需要更高的可靠性和效率。

液冷充电模块是充电模块的发展方向,液冷模块采用全封闭设计,没有风扇,通过液冷板内的冷却液流动来散热,内部器件与外界环境无接触,可靠性极高,使用寿命可达10年以上;同时液冷模块散热效果优于传统风冷散热,模块内部温升低,器件运行效率高于风冷模块。使用液冷充电模块的充电设备在充电场站的全运营周期内的设备成本(TCO)是远低于传统风冷充电设备的。所以高可靠模块、液冷散热模块的渗透率将逐步提高,同时单体模块的价值也会同步提高。

因此,对于未来三年充电模块市场的规模预测逻辑已经建立。我们知道,充电桩充电模块市场增长逻辑,与新能源汽车增长量、车桩增量比、公共充电桩占比、充电模块价值量四大因素相关,其中新能源汽车增长量是核心变量。

测算公式如下:充电模块市场容量=新能源汽车增长量*车桩增量比*公共充电桩占比*直流充电桩占比*直流充电桩平均功率。如图二:

图二:充电模块未来三年市场规模预测(车桩新媒体)

与此同时,作为充电设施建设重要部件的充电模块,其主要成本来自原材料成本(直接材料占比超过85%),包括:功率器件、磁性元件、电容、PCB、结构件等。在充电模块生产环节,主要技术投入体现为方案设计、组装与测试。

而作为充电模块的主要材料,功率二极管、MOS管等功率器件,电子变压器、电感等磁性元件等亦将迎来广阔市场。据安信证券测算,预计应用于充电桩的功率器件,2023-2025 年国内新增市场为43.01 亿元、50.33亿元、68.34 亿元,磁性元件为35.84 亿元、41.94 亿元、56.95亿元。由此可见,充电模块不仅是充电设施产业技术的核心,还在产业链企业上下游运行中起到承上启下的作用,是推动全行业发展的价值驱动器。

总结:

新能源汽车快速发展的当下,加强充电设施基础建设,推动充电桩行业发展,提高充电模块效率和使用寿命,关注这一核心产品的技术迭代和未来发展,让新能源汽车“回得了家、出得了城、下得了乡”,让更多的新能源车主能够放心出发、远途出行,为增进民生福祉、提高人民生活品质提供更好保障、发挥其核心价值。